En esta ocasión abordaremos un tema fundamental en contabilidad y finanzas: el flujo de caja. Conocer qué es y cómo se calcula el flujo de caja es esencial tanto para jóvenes emprendedores como para profesionales en el campo financiero. Además, entender su importancia te permitirá tomar decisiones más informadas y estratégicas. Acompáñame mientras exploramos este tema clave.

Qué es y cómo se calcula el flujo de caja

El flujo de caja se refiere a la entrada y salida de efectivo en una empresa durante un período específico. Es una herramienta que muestra la liquidez y solvencia de una organización al medir los ingresos y los gastos reales. Calcular el flujo de caja implica tener en cuenta todos los flujos monetarios, incluyendo ventas, pagos de proveedores, inversiones y financiamiento. Para calcularlo, debes restar los gastos totales de los ingresos totales durante el período seleccionado.

Tipos de flujo de caja

Existen varios tipos de flujo de caja que se utilizan para evaluar diferentes aspectos financieros de una empresa. A continuación, se presentan algunos de los tipos más comunes:

- Flujo de caja operativo: También conocido como flujo de caja de actividades operativas, muestra los flujos de efectivo generados por las actividades principales del negocio. Incluye los ingresos y los gastos relacionados con la venta de bienes o servicios, el pago de proveedores, el cobro de clientes y los gastos operativos diarios. Este tipo de flujo de caja refleja la capacidad de generar efectivo a través de las operaciones comerciales.

- Flujo de caja de inversión: El flujo de caja de inversión se refiere a los flujos de efectivo asociados con las inversiones de la empresa. Incluye la compra y venta de activos fijos, como propiedades, equipos o inversiones en otras empresas. Este tipo de flujo de caja muestra los desembolsos de efectivo para adquirir activos y los ingresos por la venta de activos.

- Flujo de caja de financiamiento: El flujo de caja de financiamiento muestra los flujos de efectivo relacionados con la financiación de la empresa. Incluye los préstamos recibidos, los pagos de préstamos, la emisión de acciones o la recompra de acciones propias. Este tipo de flujo de caja refleja cómo la empresa obtiene y devuelve capital a los inversores y prestamistas.

- Flujo de caja proyectado: El flujo de caja proyectado se basa en estimaciones futuras de ingresos y gastos. Es una herramienta utilizada para planificar y evaluar la capacidad de la empresa para cumplir con sus obligaciones financieras y mantener un flujo de caja positivo. Este tipo de flujo de caja es especialmente útil para la planificación financiera a largo plazo y la toma de decisiones estratégicas.

Es importante comprender y analizar cada tipo de flujo de caja para tener una visión integral de la situación financiera de la empresa. Esto permite identificar áreas de mejora, evaluar la viabilidad de proyectos de inversión y tomar decisiones informadas para garantizar la salud financiera a largo plazo.

Ejemplo de un flujo de caja

A continuación, te presento un ejemplo de flujo de caja realista para una empresa ficticia durante un período de un mes:

Flujo para el mes de Julio 2023 (EJEMPLO)

Ingresos:

- Ventas de productos: $50,000

- Cobros de clientes: $30,000

Gastos:

- Pago a proveedores: $20,000

- Sueldos y salarios: $10,000

- Alquiler del local: $5,000

- Otros gastos operativos: $3,000

Flujos de caja:

- Flujo de caja: (Ingresos totales – Gastos totales) $80,000 – $38,000 = $42,000

En este ejemplo, la empresa ha generado $80,000 en ingresos totales durante el mes de julio de 2023. Por otro lado, ha incurrido en $38,000 en gastos totales, incluyendo pagos a proveedores, sueldos y salarios, alquiler del local y otros gastos operativos.

Calculando el flujo de caja (Ingresos totales – Gastos totales), obtenemos un flujo de caja positivo de $42,000. Esto significa que la empresa ha generado un excedente de efectivo de $42,000 durante el mes.

Es importante tener en cuenta que este es solo un ejemplo ficticio y los números pueden variar significativamente según la naturaleza del negocio y las circunstancias específicas. Además, es fundamental realizar un seguimiento constante del flujo de caja para tomar decisiones informadas y anticiparse a posibles desafíos o oportunidades financieras.

Recuerda que el flujo de caja es un indicador clave de la salud financiera de una empresa y te ayuda a evaluar la capacidad de la organización para cumplir con sus obligaciones financieras y mantener un equilibrio adecuado entre ingresos y gastos.

Qué es el estado de flujo de caja o flujos de efectivo

El estado de flujo de caja, también conocido como estado de flujos de efectivo, es un informe financiero que muestra los flujos de efectivo de una empresa durante un período específico. Proporciona información detallada sobre las fuentes y los usos de efectivo, permitiendo una visión clara de cómo el efectivo ha entrado y salido de la empresa durante el período contemplado.

El estado de flujo de caja se divide en tres categorías principales:

- Actividades operativas: Esta sección del estado de flujo de caja muestra los flujos de efectivo generados por las actividades principales del negocio, como la venta de bienes o servicios. Incluye los ingresos y los pagos relacionados con las transacciones comerciales diarias, como las ventas a clientes, los pagos a proveedores y los pagos de sueldos y salarios.

- Actividades de inversión: En esta sección se detallan los flujos de efectivo relacionados con las inversiones de la empresa. Esto puede incluir la compra o venta de activos fijos, como propiedades o equipos, así como las inversiones en otras empresas. Los flujos de efectivo de inversión muestran los desembolsos de efectivo para adquirir activos y los ingresos por la venta de activos.

- Actividades de financiamiento: Esta sección muestra los flujos de efectivo relacionados con la financiación de la empresa. Incluye los préstamos recibidos, los pagos de préstamos, la emisión de acciones o la recompra de acciones propias. Los flujos de efectivo de financiamiento reflejan cómo la empresa obtiene y devuelve capital a los inversores y prestamistas.

El estado de flujo de caja es una herramienta importante para evaluar la liquidez y la capacidad de generar efectivo de una empresa. Permite analizar cómo los ingresos y los gastos afectan la posición financiera de la empresa, y ayuda a identificar posibles problemas de flujo de efectivo y tomar decisiones estratégicas en consecuencia.

Es fundamental para los inversores, los acreedores y los gerentes comprender el estado de flujo de caja para evaluar la salud financiera de una empresa y su capacidad para cumplir con las obligaciones financieras a corto y largo plazo.

Cómo hacer un presupuesto de flujo de caja

Hacer un presupuesto de flujo de caja es una práctica fundamental para una gestión financiera efectiva. Proporciona una visión clara de los ingresos y los gastos esperados durante un período determinado, lo que te permite planificar y tomar decisiones informadas. A continuación, te presento los pasos clave para hacer un presupuesto de flujo de caja:

- Identificar el período de tiempo: Determine el período para el cual desea realizar el presupuesto de flujo de caja. Puede ser mensual, trimestral o anual, según las necesidades de tu empresa.

- Estimar los ingresos: Haz una lista de todas las fuentes de ingresos esperadas durante el período seleccionado. Esto puede incluir ventas de productos o servicios, cobros de clientes, intereses, inversiones u otros ingresos relevantes. Estima los montos de ingresos basándote en datos históricos, proyecciones de ventas y cualquier otro factor relevante.

- Proyectar los gastos: Enumera todos los gastos previstos durante el período contemplado. Incluye gastos operativos, como costos de producción, salarios y sueldos, alquiler, servicios públicos, suministros y otros gastos recurrentes. También considera gastos no recurrentes, como inversiones en equipos o proyectos especiales. Estima los montos de gastos utilizando datos históricos, cotizaciones y cualquier otra información relevante.

- Calcule el flujo de efectivo neto: Resta los gastos totales de los ingresos totales para cada período. Esto te dará el flujo de efectivo neto proyectado para cada período.

- Analiza y ajusta: Examina el presupuesto de flujo de caja proyectado y analiza los resultados. Identifica áreas en las que se puedan realizar ajustes para mejorar el flujo de efectivo, como reducir ciertos gastos o aumentar los ingresos. Asegúrate de considerar posibles cambios en las circunstancias, como fluctuaciones estacionales o eventos especiales.

- Monitorea y actualiza: Una vez que hayas establecido tu presupuesto de flujo de caja, realiza un seguimiento regular de los resultados reales en comparación con el presupuesto proyectado. Actualiza y ajusta el presupuesto según sea necesario a medida que obtengas datos reales. Esto te permitirá realizar un seguimiento de los cambios y tomar decisiones basadas en información actualizada.

Recuerda que hacer un presupuesto de flujo de caja no es solo un ejercicio único, sino un proceso continuo. Es importante revisar y ajustar el presupuesto regularmente para adaptarse a los cambios en el entorno empresarial y garantizar una gestión financiera sólida.

Flujo de caja positivo y negativo

El flujo de caja positivo y negativo se refiere a la diferencia entre los ingresos y los gastos de una empresa durante un período de tiempo específico. Veamos en qué consisten ambos términos:

Flujo de caja positivo: Un flujo de caja positivo ocurre cuando los ingresos generados por una empresa superan los gastos en un período determinado. Esto indica que la empresa tiene más ingresos disponibles que gastos, lo cual es una señal saludable de la situación financiera. Un flujo de caja positivo proporciona a la empresa la capacidad de cumplir con sus obligaciones financieras, invertir en el crecimiento del negocio y crear reservas para enfrentar contingencias futuras.

Un flujo de caja positivo puede ser resultado de un aumento en las ventas, una gestión eficiente de los costos y gastos, o la entrada de efectivo proveniente de actividades de inversión o financiamiento. Es un indicador importante de la salud financiera de una empresa, ya que muestra su capacidad para generar efectivo y mantener una base sólida para el crecimiento y la estabilidad.

Flujo de caja negativo: Por otro lado, un flujo de caja negativo se produce cuando los gastos de una empresa superan los ingresos durante un período determinado. Esto significa que la empresa está gastando más efectivo del que está generando, lo cual puede llevar a problemas de liquidez y dificultades financieras a largo plazo. Un flujo de caja negativo puede ser el resultado de una disminución en las ventas, altos costos operativos o una mala gestión de los flujos de efectivo.

Cuando una empresa experimenta un flujo de caja negativo, puede tener dificultades para cumplir con sus obligaciones financieras, como el pago de proveedores, salarios o préstamos. Es esencial identificar las causas del flujo de caja negativo y tomar medidas correctivas, como reducir costos, mejorar la eficiencia operativa o buscar fuentes adicionales de financiamiento, para restaurar la salud financiera de la empresa.

En resumen, un flujo de caja positivo indica que una empresa genera más ingresos que gastos, lo cual es una señal saludable de su situación financiera. Por otro lado, un flujo de caja negativo ocurre cuando los gastos superan los ingresos, lo cual puede indicar problemas financieros. Monitorear y gestionar el flujo de caja es fundamental para mantener la estabilidad financiera y tomar decisiones estratégicas en una empresa.

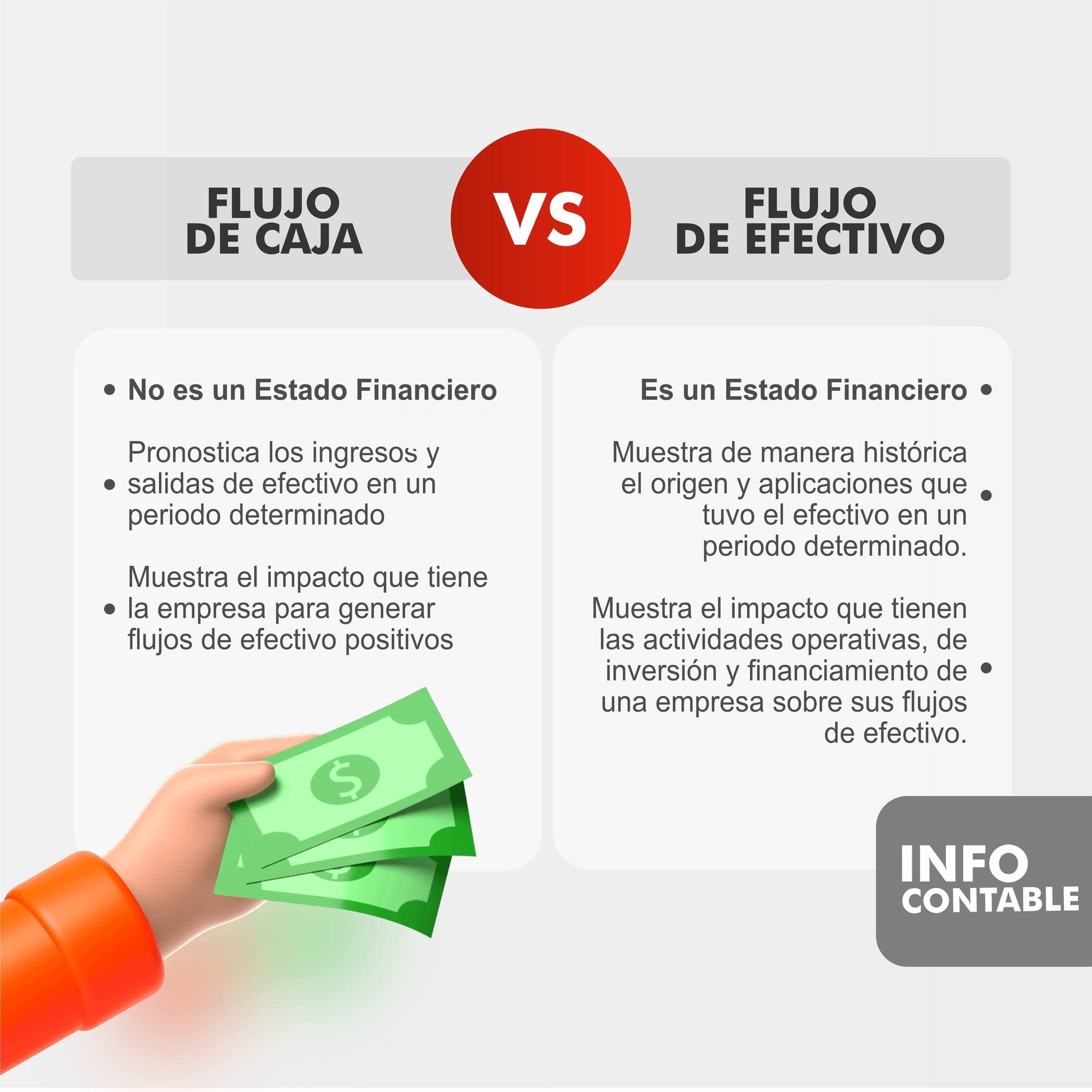

Diferencia entre flujo de caja y flujo de efectivo

El flujo de caja y el flujo de efectivo son dos términos relacionados pero con significados ligeramente diferentes en el ámbito financiero. A continuación, te explico la diferencia entre ambos:

Flujo de caja: El flujo de caja se refiere al movimiento de efectivo dentro y fuera de una empresa durante un período determinado. Representa las entradas y salidas de efectivo generadas por las actividades operativas, de inversión y de financiamiento de la empresa. El flujo de caja se centra en el efectivo y no considera las transacciones no monetarias, como las transacciones basadas en crédito. Es una medida clave para evaluar la liquidez y la capacidad de la empresa para cumplir con sus obligaciones financieras a corto plazo.

Flujo de efectivo: El flujo de efectivo es un subconjunto del flujo de caja y se refiere específicamente a las entradas y salidas de efectivo en forma de billetes y monedas. Representa el movimiento real de efectivo físico dentro y fuera de la empresa. El flujo de efectivo se enfoca en el efectivo real y no incluye otros instrumentos financieros, como cheques, tarjetas de crédito o transferencias electrónicas. Es una medida más precisa para evaluar la disponibilidad de efectivo y la solvencia de la empresa.

¡Esperamos que este artículo te haya sido útil! Si tienes más preguntas o necesitas asesoramiento adicional, no dudes en consultarnos.